10 Financement du commerce : l’utilisation croissante de la blockchain

Par : Laura Alexandrescu, Jordan Cohen, Emily Graham et Shandru Nareshan

30 septembre 2023 / Université d’Ottawa – École de Gestion des Affaires Telfer

L’Explorateur FinTech : Un Guide Complet

“La blockchain n’est pas seulement une technologie ; c’est un mouvement, un phénomène mondial qui change notre façon de faire des affaires, et le financement du commerce est à l’avant-garde de cette révolution.”

– Chris Ballinger, PDG de Mobility Open Blockchain Initiative (MOBI)

À propos de la technologie Blockchain

Depuis l’introduction du Bitcoin en 2008 et la popularisation des monnaies numériques basées sur des jetons, la technologie du grand livre distribué (DLT) a acquis une grande notoriété (Bitcoin.com.au, s.d.). Le système, qui utilise un registre public des transactions, est géré par un réseau de « mineurs » qui exploitent des nœuds informatiques sur le système. Ces nœuds mettent à jour le registre avec les nouvelles transactions au fur et à mesure qu’elles sont effectuées, le registre étant conçu comme une série de blocs de transactions reliés entre eux par diverses formes de cryptographie – souvent appelée blockchain. Grâce à la blockchain, les parties peuvent tenir un registre d’informations sans nécessiter la surveillance d’une autorité centrale (Chapman, J., 2017). Malgré la résilience des cryptomonnaies, plusieurs facteurs entravent leur adéquation aux infrastructures des marchés financiers. En réponse à ces limitations, les sociétés de technologie financière du monde entier se sont efforcées de développer des technologies DLT alternatives offrant un accès encore plus restreint aux contreparties de confiance, renforçant ainsi l’utilisation de la blockchain dans le secteur du financement du commerce (Chapman, J., 2017).

Les monnaies numériques des banques centrales (CBDC) offrent une solution prometteuse aux défis posés par les écosystèmes cryptographiques « sans confiance ». En assurant la finalité, la liquidité et l’intégrité du processus, les CBDC peuvent constituer la base d’un système de paiement numérique plus efficace et plus sécurisé, doté de normes strictes de gouvernance des données et de confidentialité, révolutionnant potentiellement les paiements transfrontaliers et renforçant la souveraineté monétaire (Banque des règlements internationaux, 2021).

Qu’est-ce que le financement du commerce ?

Le financement du commerce est un élément essentiel du commerce mondial. Il permet la circulation fluide des biens et des services à travers les frontières. Les lettres de crédit, les garanties et les assurances font partie des nombreux instruments financiers importants nécessaires pour mener à bien une transaction commerciale (Trade Finance Global, 2023). Malgré l’importance du financement du commerce pour notre économie, ses nombreux risques et défis entravent son efficacité.

Un défi notable réside dans la nature complexe des processus de financement du commerce. L’engagement de nombreuses parties prenantes, les cadres réglementaires complexes et les diverses exigences en matière de documents accentuent cette complexité. Par conséquent, ce réseau complexe entraîne souvent des retards, des erreurs, des litiges et des pertes financières tant pour les acheteurs que pour les vendeurs. L’opacité inhérente à ce processus alambiqué érode encore davantage la confiance entre les participants aux transactions, exacerbant les complexités sous-jacentes (Trade Finance Global, 2023).

Cette complexité se manifeste également par des coûts opérationnels élevés, qui pèsent particulièrement sur les petites et moyennes entreprises (PME) (Trade Finance Global, 2023). Ces entités se heurtent souvent à des frais importants imposés par les institutions financières et les intermédiaires, qui entravent totalement leur capacité à participer aux activités commerciales internationales. Cet obstacle financier restreint les perspectives de croissance des PME et entrave leur accès aux ressources vitales de financement du commerce.

Des technologies telles que la blockchain sont explorées pour relever de nombreux défis rencontrés dans le financement du commerce, tels que la transparence, les retards, les coûts élevés, les incertitudes, les procédures complexes, etc. (Trade Finance Global, 2023). Les solutions technologiques telles que la blockchain ont retenu l’attention en réponse à ces défis. La blockchain, réputée pour sa sécurité, sa transparence et sa structure décentralisée, a le potentiel de réduire la dépendance à l’égard des intermédiaires dans le domaine du financement du commerce. De plus, sa mise en œuvre peut favoriser un partage rationalisé d’informations via des bases de données partagées. Les succès du projet Jasper, de TradeLens et de We.Trade mettent en évidence la capacité de transformation de la blockchain dans le financement du commerce. Pourtant, alors que les promesses de la blockchain deviennent de plus en plus évidentes, une question centrale demeure : quels défis pourraient accompagner son intégration, et comment ces obstacles potentiels peuvent-ils être gérés efficacement ?

Projet Jaspe

En mars 2016, le lancement du projet Jasper a marqué un effort de collaboration impliquant Paiements Canada, la Banque du Canada et le consortium R3. Les institutions financières nationales ont également contribué à cette initiative, en étudiant principalement les avantages potentiels de l’utilisation du DLT pour les paiements interbancaires. L’un des mandats essentiels de la Banque du Canada était d’assurer le respect des systèmes d’importance systémique, comme le Système de transfert de valeurs importantes (STPGV) de Paiements Canada, aux normes de gestion des risques qui renforcent la stabilité du paysage financier national (Autorité Monétaire de Singapour, 2019). Tout au long de son évolution, le projet Jasper a compris trois phases d’expérimentation et le développement d’une preuve de concept centrée sur l’utilisation des monnaies numériques de gros des banques centrales (W-CBDC) en conjonction avec le DLT. Cette progression a permis de mieux comprendre comment ces systèmes pourraient être exploités pour régler les paiements interbancaires.

Au cours de la phase 1, un prototype de transferts interbancaires basés sur Ethereum a été formulé, soulignant le potentiel latent et les conséquences des DLT et des W-CBDC dans le contexte des paiements interbancaires. Ce prototype fonctionnait sur un protocole de consensus Proof-of-Work (PoW), permettant une validation décentralisée des transactions. Pour remédier aux limitations rencontrées lors de la phase 1, la phase 2 a introduit des améliorations essentielles telles qu’un caractère définitif du règlement renforcé, un débit de transaction accru, des mesures de confidentialité renforcées et des coûts de liquidité optimisés. Pour y parvenir, un système de règlement interbancaire basé sur Corda a été conçu, complété par l’intégration d’un mécanisme d’économie de liquidité (LSM). Ce nouveau mécanisme a facilité la mise en file d’attente et la compensation ordonnées des transactions, augmentant ainsi l’efficacité globale du système (Autorité Monétaire de Singapour, s.d.).

La phase 3 a extrapolé le cadre PoW de la phase 2 pour englober le règlement des actions négociées en bourse, en plongeant dans un processus de règlement intégré de bout en bout adapté aux paiements de titres. Cette phase a dévoilé la capacité de compensation immédiate et de règlements livraison contre paiement, renforçant ainsi le potentiel d’effectuer des règlements post-négociation via une plateforme DLT. L’adoption du règlement instantané des transactions a considérablement réduit le risque de contrepartie tout en libérant des garanties précieuses (Autorité Monétaire de Singapour, s.d.). Paiements Canada, en tant que gestionnaire du STPGV canadien, modernise activement les principaux systèmes de paiement du Canada, un processus soutenu par le soutien de la Banque du Canada. Conçus comme un moyen de renforcer les interactions de paiement quotidiennes des citoyens canadiens, ces systèmes de paiement modernisés renforcent simultanément le fondement de l’écosystème financier canadien, ouvrant la voie à une efficacité et une sécurité accrues. Il convient de distinguer la trajectoire indépendante du projet Jasper des efforts de modernisation en cours. L’intégration du DLT dans la feuille de route de modernisation reste inexplorée, et aucune intention actuelle d’aligner les deux initiatives.

Architecture

Le Jasper LSM utilise périodiquement la compensation multilatérale des paiements pour traiter les paiements non urgents. Lorsqu’une banque a un paiement non urgent, elle peut le soumettre à la file d’attente des paiements, qui attend avec les autres paiements en file d’attente jusqu’au début d’un cycle de correspondance. Le cycle d’appariement, caractérisé par une évaluation algorithmique, regroupe les paiements soumis, calcule les obligations nettes de chaque banque participante et évalue leurs positions de liquidité respectives (Chapman, J., 2017). Ce mécanisme permet de rationaliser le traitement des paiements non urgents, améliorant ainsi l’efficacité dans l’ensemble du paysage du règlement des paiements.

Surmonter les défis de centralisation inhérents aux systèmes DLT était une préoccupation majeure dans la mise en œuvre de la file d’attente de paiement. L’équipe canadienne des CBDC a conçu une routine innovante « inspiration/expiration » pour résoudre ce problème. Cette routine introduit un délai délibéré entre la soumission du paiement et l’inclusion dans le grand livre (Chapman, J., 2017). Durant la phase « d’inspiration », les banques participantes reçoivent des notifications les invitant à envoyer des certificats de dépôt numérique (DDR) à la Banque du Canada. Ces paiements sont soumis à une validation et à une intégration ultérieure dans le grand livre. La phase « d’expiration » implique l’exécution de l’algorithme de correspondance, conduisant à la compensation d’un sous-ensemble de paiements sur une base nette en utilisant les fonds disponibles. La Banque du Canada rend ensuite la pareille en versant des paiements DDR aux banques participantes, en ajustant les obligations une fois l’algorithme d’appariement terminé (Chapman, J., 2017).

La phase 3 du projet capitalise sur la technologie de grand livre distribué (DLT) basée sur Corda pour orchestrer le réseau canadien et faciliter les transactions de contrats hachés à durée déterminée (HTLC). Cette phase implique le déploiement de nœuds Corda, englobant des entités telles que la Banque du Canada, des banques, des notaires, des services de dépôt fiduciaire et d’autres composants au sein des machines virtuelles (VM) Azure (Autorité Monétaire de Singapour, s.d.). Le schéma architectural permet l’exécution de cas d’utilisation de preuve de travail (PoW), englobant l’émission de monnaie numérique de banque centrale en gros en CAD (W-CBDC) et les transactions transfrontalières via HTLC. Au sein du réseau DLT basé sur Corda, chaque participant exploite un nœud avec des fonctionnalités spécifiques à l’entreprise instanciées via les applications distribuées Corda (CorDapps). CorDapps offre l’infrastructure pour les transactions privées peer-to-peer, englobant les états, les contrats, les transactions et les flux conçus pour s’adapter à divers cas d’utilisation (Autorité Monétaire de Singapour, s.d.).

Une facette notable de la configuration architecturale est la tokenisation des espèces, en particulier la W-CBDC. Ce processus, utilisant le modèle Digital Depository Receipt (DDR), facilite l’acquisition de jetons CAD W-CBDC par les banques participantes de la Banque du Canada. L’émission de jetons repose sur la mise en gage d’espèces provenant de comptes existants à la banque (grand livre hors DLT), et le rachat de jetons est activé à la Banque du Canada. Ce rachat implique le transfert des liquidités sous-jacentes du compte du pool vers le compte du participant, consolidant ainsi l’intégration tangible des pratiques bancaires traditionnelles dans le nouveau cadre DLT (Autorité Monétaire de Singapour, 2019).

Avantages du projet Jasper

Les avantages potentiels découlant de l’intégration d’une monnaie numérique de banque centrale (CBDC) dans le paysage canadien du financement du commerce pourraient remodeler fondamentalement la dynamique des paiements transfrontaliers au sein du pays. En 2020, la valeur cumulée des paiements transfrontaliers des pays à revenu intermédiaire faible a atteint 450 milliards de dollars canadiens. En exploitant les compétences numériques du projet Jasper, soutenues par le soutien inébranlable de la Banque du Canada, la perspective de transferts d’argent transfrontaliers rapides et sécurisés se présente. Le résultat attendu est une atténuation des complexités et des coûts associés aux paiements transfrontaliers, simplifiant ainsi les transactions internationales pour les particuliers et les entreprises. En outre, l’innovation du projet Jasper pourrait potentiellement contribuer à réduire la dépendance à l’égard des intermédiaires, tels que les banques et les entités de transfert d’argent, dans le continuum des paiements transfrontaliers, favorisant ainsi un processus plus transparent et rationalisé.

Une facette essentielle du projet Jasper réside dans sa capacité à étendre l’inclusion financière, catalysant ainsi un accès et une utilisation plus faciles des services financiers, même pour les individus traditionnellement exclus des institutions financières traditionnelles. Les statistiques du rapport 2019 du gouvernement sur l’inclusion financière montrent qu’environ 1 million de personnes ne sont toujours pas bancarisées. L’influence du projet Jasper pourrait potentiellement contribuer à réduire ces écarts, augmentant ainsi le bien-être économique des individus et des communautés.

De plus, la mise en œuvre des CBDC pourrait potentiellement renforcer la stabilité du système financier en instituant une forme de monnaie plus résiliente et plus fiable. La force unique des CBDC, découlant de leur émission et de leur approbation par une banque centrale, se traduit par une valorisation plus stabilisée et une vulnérabilité réduite à l’inflation, distincte de celle de leurs homologues en espèces physiques. Notamment, l’avènement de la distribution électronique de monnaie, illustré par un essai mené par la Banque de Corée en 2017, accentue les avantages considérables. Cet essai envisageait une société sans monnaie, facilitant les dépôts de monnaie sur une carte prépayée à la suite de transactions, entraînant finalement des économies substantielles pour le pays. Le pays a ainsi économisé près de 36,7 millions d’euros. Le résultat est une moindre propension à l’instabilité financière et une moindre nécessité pour les banques centrales de recourir à des instruments de politique monétaire, tels que la manipulation des taux d’intérêt, pour la gestion économique.

Le rôle unique occupé par la banque centrale au sein du cadre monétaire joue un rôle central dans le discours autour des CBDC. Les monnaies numériques de gros des banques centrales (W-CBDC) sont méticuleusement conçues pour être intégrées dans les opérations des institutions financières réglementées. L’essence des W-CBDC réside dans le perfectionnement du système à deux niveaux en vigueur, en exploitant les dossiers opérationnels de la banque centrale pour les règlements interbancaires et les transactions de gros, englobant les actifs numériques et les paiements transfrontaliers (Banque des règlements internationaux, 2021). Analogues aux principes opérationnels des réserves de la banque centrale, les W-CBDC pour le règlement engendrent de nouvelles perspectives de conditionnalité de paiement, revigorant par conséquent le mécanisme de livraison contre paiement dans le domaine des systèmes de règlement brut en temps réel (RTGS). Ce potentiel de transformation des W-CBDC dans l’infrastructure de paiement amplifie le flux fluide des transactions financières entre les entités réglementées, favorisant ainsi la stabilité économique et favorisant les perspectives de croissance.

Limites du projet Jasper

Le projet Jasper était une entreprise importante pour comprendre l’impact potentiel du DLT sur le financement du commerce. Le projet a fourni des informations précieuses sur la manière dont les paiements interbancaires peuvent être effectués sur un grand livre distribué et sur la manière dont différentes plates-formes DLT peuvent être utilisées pour un système de paiement de gros. Il a également exploré comment les fonctionnalités des systèmes de paiement modernes, telles que les files d’attente, pourraient être intégrées pour accroître l’efficacité en réduisant les besoins en garanties.

L’un des principaux défis lors du développement du projet a été de transférer de la valeur tout en respectant les exigences des PFMI, qui stipulent qu’une IMF doit régler en monnaie de banque centrale chaque fois que cela est possible et disponible. La solution consistait à utiliser les certificats de dépôt numériques (DDR) comme représentation des dépôts de la Banque du Canada, qui étaient émis dans le système par la Banque du Canada et garantis un pour un par les espèces promises à la Banque par les participants (Chapman, J., 2017).

Un autre défi consistait à régler efficacement les paiements avec un minimum de DDR ou de liquidité. Le projet a exploré les systèmes de règlement brut en temps réel (RTGS), qui traitent les paiements individuellement et immédiatement de manière définitive, mais nécessitent des demandes de liquidités importantes. Pour résoudre ce problème, les opérateurs ont mis en place des LSM qui correspondent périodiquement aux paiements compensatoires soumis à une file d’attente centrale de paiements et règlent uniquement les obligations nettes. Cependant, les algorithmes de compensation peuvent entraîner des retards de règlement, qui peuvent ne pas convenir à certains types de paiement. Le projet a exploré la possibilité de donner aux banques le choix de saisir les paiements pour un règlement immédiat ou dans une file d’attente pour une compensation et un règlement différé, ce qui en fait la première instance publique de mise en œuvre d’un algorithme LSM sur une plateforme de grand livre distribué (Chapman, J., 2017). En fin de compte, le projet a amélioré la sensibilisation aux risques potentiels associés aux systèmes basés sur le DLT et à la manière dont ils peuvent être atténués. Bien que le projet Jasper ait rencontré des difficultés, son PoW réussi peut ouvrir la voie à de futurs projets utilisant des cadres similaires, tels que la technologie blockchain dans le financement du commerce.

Sur la base des éléments présentés, il est évident que le projet Jasper représente une étape cruciale vers la transformation des règlements de paiements interbancaires et des transactions transfrontalières. La réduction des délais de règlement, l’augmentation de la transparence et la réduction de la dépendance à l’égard des intermédiaires témoignent d’une évolution prometteuse des pratiques de financement du commerce. Cependant, il est essentiel de reconnaître que même si le projet Jasper a démontré un potentiel considérable, des défis tels que les considérations réglementaires et les complexités de l’intégration restent des facteurs importants à relever.

À la lumière de l’analyse, plusieurs recommandations stratégiques peuvent être avancées. Premièrement, les parties prenantes doivent continuer à collaborer et à partager leurs idées pour affiner la mise en œuvre du projet Jasper. Deuxièmement, les efforts visant à garantir la compatibilité avec l’infrastructure financière et les cadres réglementaires existants doivent être poursuivis avec diligence. Enfin, l’exploration des possibilités de partenariats intersectoriels et de coopération internationale pourrait faciliter l’adoption d’initiatives similaires à l’échelle mondiale. Le projet Jasper offre un aperçu convaincant de l’avenir du financement du commerce. En reconnaissant les réalisations accomplies jusqu’à présent et en restant vigilants face aux défis, les institutions financières et les décideurs politiques peuvent travailler collectivement pour exploiter tout le potentiel de la technologie blockchain et remodeler le paysage du commerce mondial.

TradeLens

TradeLens représentait une plateforme transformatrice de numérisation du commerce mondial conçue pour rationaliser et améliorer les processus commerciaux internationaux. Son objectif principal était de remédier aux inefficacités du secteur du transport maritime, notamment les procédures obsolètes sur papier, l’opacité des transactions et le manque de confiance des parties prenantes. En introduisant des pratiques numériques dans les opérations de la chaîne d’approvisionnement, l’initiative visait à exploiter le potentiel de la technologie blockchain pour minimiser la paperasse, favoriser le partage collaboratif de données et accroître les capacités de suivi et de traçabilité des marchandises. TradeLens a considérablement amélioré l’échange d’informations et la coopération entre les chaînes d’approvisionnement, favorisant l’innovation et favorisant un environnement commercial mondial plus fluide.

TradeLens, une coentreprise entre IBM et GTD Solutions Inc., une filiale de Maersk, la plus grande compagnie maritime au monde, a été lancée en 2018. Malgré ses premières réalisations, la plateforme a rencontré des défis en raison de sa complexité à naviguer dans les diverses facettes de l’industrie. Néanmoins, les critiques de TradeLens attribuent ses revers non pas à la technologie blockchain elle-même, mais aux difficultés rencontrées pour la mettre en œuvre et parvenir à une adoption généralisée. Le potentiel de la technologie de TradeLens reste prometteur pour l’avenir, et sa capacité à révolutionner le paysage commercial mondial est toujours viable. Toutefois, cela dépend de la collaboration nécessaire pour surmonter les obstacles à une mise en œuvre efficace de la technologie blockchain.

Défis au sein de l’industrie de la chaîne d’approvisionnement

Les processus manuels inefficaces et sujets aux erreurs ont entraîné un gaspillage important de ressources. L’industrie des conteneurs a révolutionné le transport il y a environ un demi-siècle, mais les méthodes et la documentation du transport de marchandises n’ont connu que peu d’évolution. Un excellent exemple de cette inefficacité est une seule expédition d’avocats du Kenya vers les Pays-Bas. La réalisation de cette transaction a nécessité l’implication de plus de 30 personnes et organisations, générant environ 200 documents physiques. Bien que ces pratiques traditionnelles aient été maintenues pour prévenir d’éventuelles fraudes technologiques, des sources indiquent que la fraude coûte au secteur du transport maritime plus de 600 milliards de dollars par an, la documentation représentant près d’un cinquième du coût global du transport physique.

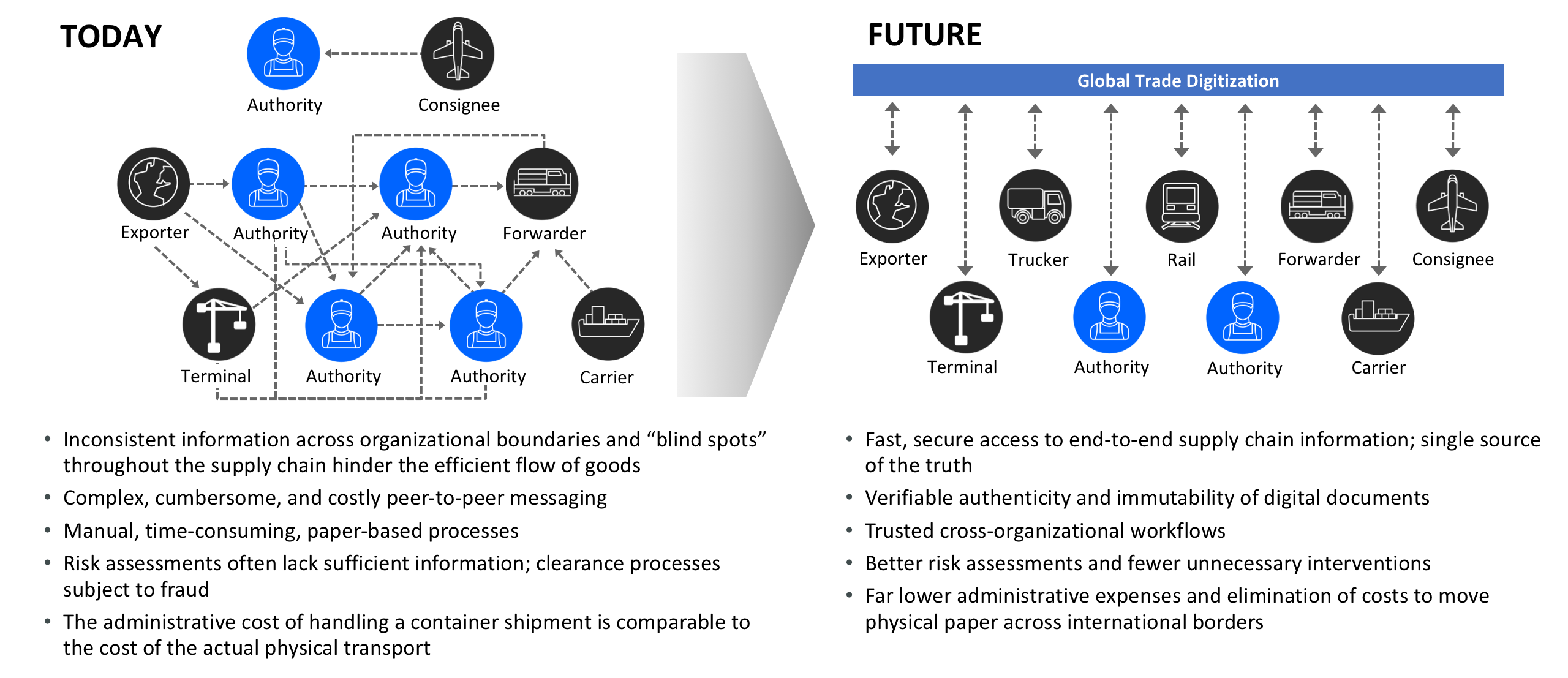

Un autre défi évident réside dans l’échange d’informations au sein du processus d’expédition, couvrant plusieurs points de contact. L’observation du parcours d’une expédition et de ses interactions à différentes étapes, y compris le transfert des marchandises et la documentation, a révélé des incohérences dans le traitement de l’information. La chaîne d’approvisionnement mondiale englobe trois activités principales : l’exportation, l’expédition et l’importation. Ces actions, tout en construisant l’infrastructure physique de la chaîne d’approvisionnement et en générant les documents associés, aboutissent à des réseaux d’échange d’informations complexes (voir Pièce 1). De telles disparités dans l’échange d’informations entraînaient souvent des retards inutiles et imprévus dus à une mauvaise orientation des expéditions. Cet environnement manque de transparence et de prévisibilité, souvent en raison de processus dépendant de connexions personnelles, d’e-mails et d’appels téléphoniques. Par ailleurs, les évaluations d’IBM et de Maersk ont souligné que certaines expéditions passent plus de temps dans les ports qu’en transit. Cela entrave l’efficacité du flux mondial de marchandises au sein des chaînes d’approvisionnement, puisque seulement 64 % des expéditions de l’industrie sont livrées à temps.

Développement de TradeLens

En 2017, les efforts de collaboration de Maersk et d’IBM ont abouti à l’annonce de leur intention de créer une plateforme complète de numérisation du commerce mondial. Cette plateforme visait à fournir aux transitaires, aux ports, aux expéditeurs et aux autorités douanières une voie numérique pour échanger des documents essentiels, améliorant ainsi la transparence et la visibilité tout au long du processus commercial. L’éventuelle plate-forme basée sur la blockchain était le produit du développement des initiatives Shipping Information Pipeline (SIP) et Paperless Trade (PT). Le Shipping Information Pipeline a été conçu pour offrir une visibilité de bout en bout à toutes les parties prenantes, permettant un échange d’informations sécurisé en temps réel. Il a également comblé les carences existantes en matière d’infrastructure d’échange d’informations en favorisant la connectivité grâce au partage d’informations. Les entreprises mettraient continuellement à jour les données pertinentes sur le pipeline tout au long du parcours des marchandises. Notamment, cette approche a fourni aux entreprises participantes un ensemble de données préexistantes liées à leurs expéditions, évitant ainsi la nécessité de construire des systèmes individuels pour la collecte de données. Notamment, seuls les acteurs impliqués dans le processus d’expédition avaient accès aux événements d’expédition spécifiques, garantissant ainsi la protection des informations concurrentielles (Chapman, J., 2017). Parallèlement à l’initiative SIP, IBM a évalué la faisabilité de la technologie blockchain dans le secteur du transport maritime. En collaboration avec Maersk, les entreprises se sont lancées dans le développement d’un prototype de financement du commerce, connu sous le nom d’initiative PT. Après plusieurs séries d’itérations, l’intégration des contrats intelligents s’est révélée être une avancée majeure. Ces contrats intelligents, résidant sous forme de lignes de code sur la blockchain, s’exécutent de manière autonome lorsqu’ils remplissent des conditions prédéterminées. Cette intégration de contrats intelligents a démontré efficacement le potentiel tangible et impactant de la technologie blockchain, ce qui a conduit à son approbation par le directeur financier de Maersk, Jacob Stausholm. La dernière étape a été l’initiative d’innovation conjointe, qui a créé la plateforme de numérisation du commerce mondial. Cela englobait à la fois les initiatives SIP et PT. Alors que SIP se concentrait sur le suivi et la création de visibilité pour chaque événement tout au long du processus d’expédition, PT se concentrait sur le cryptage des copies numériques de documents cruciaux dans le cadre du commerce mondial. La synergie entre ces deux concepts a été explorée dans le cadre de l’initiative conjointe. Une étape cruciale a été franchie avec le projet pilote réussi de la première voie commerciale, impliquant plusieurs entreprises en tant que parties prenantes pour un voyage d’expédition entre l’Europe et les États-Unis. La cargaison a embarqué en janvier et est arrivée à destination en février. Ce projet pilote s’est avéré fructueux, conduisant à la création d’une solution basée sur la technologie blockchain par IBM et Maersk. En 2017, le PDG de Maersk a annoncé l’expansion imminente du réseau, ouvrant ainsi la porte à tous les acteurs de la chaîne d’approvisionnement pour utiliser cette technologie transformatrice.

Architecture

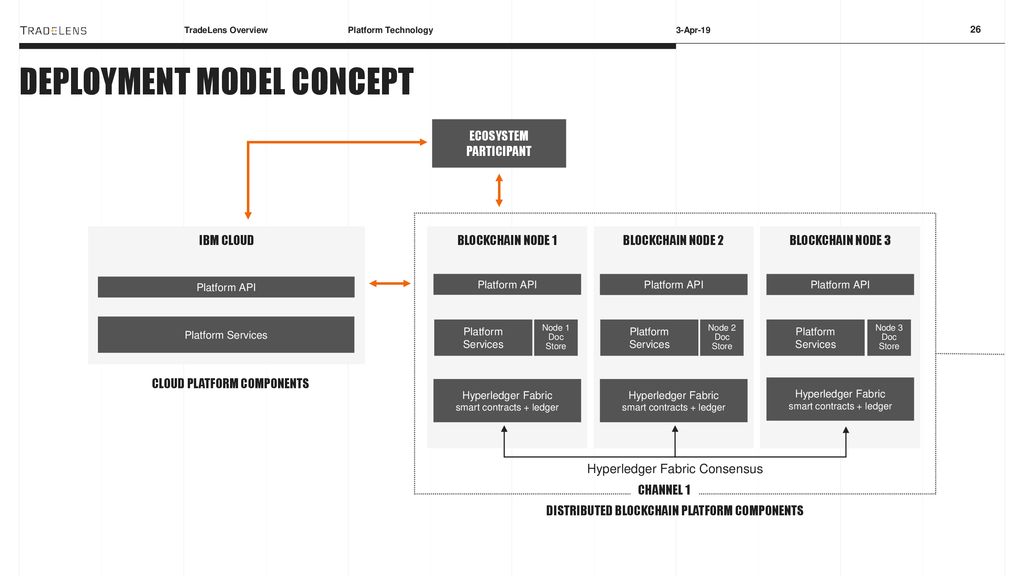

Officiellement, en 2018, l’initiative a été annoncée et a été commercialement commercialisée sous le nom de TradeLens. IBM a assumé le rôle d’hébergement, d’exploitation et de support de la plate-forme. L’objectif principal de TradeLens est d’établir des connexions à travers l’ensemble de l’écosystème de la chaîne d’approvisionnement en utilisant les capacités de la technologie blockchain. Il facilite le partage autorisé de documents et d’informations via des interfaces de programmes d’application, réglementées par des contrôles d’accès pour garantir l’intégrité des transactions grâce au cryptage et à la vérification. De plus, TradeLens adopte des contrats intelligents, adhérant à un code logique et à une gouvernance prédéfinis, qui peuvent être directement intégrés dans le grand livre partagé.

TradeLens se compose de deux composants fondamentaux. La première est la plateforme SIP, conçue pour offrir aux utilisateurs un suivi complet et des mises à jour en temps réel de toutes les informations pertinentes sur les événements tout au long de la chaîne d’approvisionnement. Le deuxième composant est le réseau blockchain PT, qui sert de tissu conjonctif entre les entités de la chaîne d’approvisionnement, hébergeant et préservant les documents essentiels. Le cadre architectural de TradeLens englobe deux composants de plate-forme distincts : les services de plate-forme et les interfaces de programmation d’applications (API) de plate-forme. Ces composants fonctionnent au sein de nœuds blockchain distribuables, tirant parti d’Hyperledger Fabric pour mettre en œuvre des contrats intelligents et des éléments de plate-forme de consensus pour stocker la documentation.

Plus en détail, les nœuds individuels de la blockchain distribuée seront hébergés par les différents acteurs et TradeLens. Ce processus permet de séparer les concurrents et les participants. Chaque nœud particulier comprendra une plateforme blockchain et un composant de stockage de documents. Une organisation pour chaque nœud établira un canal de communication permettant de diffuser toutes les informations sensibles via les canaux autorisés par les acteurs. Les documents sont tous stockés dans un seul nœud, accessible en fonction des autorisations de l’organisation. TradeLens garantit l’interopérabilité en promouvant la norme industrielle UN/CEFACT, qui inclut le contrôle d’accès et le modèle de données. Cela permet aux plates-formes tierces d’étendre de nouvelles applications avec des API.

Avantages de TradeLens

TradeLens a le potentiel de transformer complètement le paysage du commerce mondial et ses procédures opérationnelles. Comme l’a souligné le Forum économique mondial, l’adoption de TradeLens pourrait avoir un impact révolutionnaire sur l’écosystème commercial. En atténuant les barrières commerciales existantes grâce à TradeLens, il est possible de réduire les coûts du commerce international jusqu’à 20 %. Cette réduction des coûts pourrait simultanément favoriser une augmentation significative de 15 % du volume des échanges. Ce changement transformateur a le pouvoir de se répercuter sur le PIB mondial, contribuant potentiellement à une hausse remarquable de 5 %. De plus, cet impact s’étend au soutien crucial aux pays en développement, avec la possibilité d’une augmentation de 15 %.

Une partie importante de TradeLens est la numérisation des documents, remplaçant les processus papier actuels et sujets aux erreurs que le secteur des expéditions continue de pratiquer. Les documents commerciaux sont désormais associés à des conteneurs et des envois spécifiques, distribués sur un stockage partagé afin d’éliminer le papier inutile et l’inspection interminable des informations.

TradeLens utilise Hyperledger Fabric, garantissant que toute la documentation est immuable et traçable. De plus, l’adoption par TradeLens d’Hyperledger Fabric s’aligne sur la tendance actuelle des normes basées sur la blockchain, améliorant l’interopérabilité avec d’autres technologies blockchain. Toutes les modifications apportées à la documentation sont instantanément téléchargées sur la plateforme, éliminant ainsi les copies inutiles et les incohérences entre les versions.

L’introduction de la blockchain apporte la connectivité à l’écosystème de la chaîne d’approvisionnement. La blockchain TradeLens offre un enregistrement inviolable et une non-répudiation de toutes les données. Cela signifie que toutes les données sont enregistrées en toute sécurité dans le grand livre des Trust Anchors, un réseau basé sur des identités cryptographiques. Le maintien de la confidentialité des données au sein de la chaîne d’approvisionnement est primordial, et TradeLens garantit que les données ne peuvent être consultées que par des entités enregistrées avec une autorisation explicite renforcée par des contrôles d’accès stricts. De plus, TradeLens offre une forte vérifiabilité. Toutes les soumissions sur la blockchain peuvent être vérifiées par rapport à un hachage de la documentation originale soumise. Cette approche à plusieurs niveaux en matière de sécurité, de confidentialité et de traçabilité favorise considérablement la confiance au sein du secteur du transport maritime.

Limitation de TradeLens

Bien que la technologie blockchain de TradeLens offre de la valeur à un large éventail d’acteurs du secteur, sa principale limite réside dans son adoption généralisée. La taille et la complexité du secteur du commerce mondial ainsi que les nombreux acteurs impliqués représentent un défi : TradeLens ne peut pas apporter de valeur significative sans impliquer toutes les parties concernées. L’efficacité de la plateforme dépend de sa capacité à intégrer divers acteurs de l’industrie. Certains ont hésité en raison de leurs affiliations avec Maersk, même si la plateforme est enregistrée en tant qu’entité distincte. Les problèmes de confiance entourant la culture de la plateforme, aggravés par les effets de réseau, ont contribué à la réticence des entreprises à adopter une technologie de rupture.

Les experts suggèrent que la complexité de la plateforme TradeLens elle-même pourrait constituer un obstacle à son adoption. Cette complexité concerne à la fois l’application de la blockchain et le processus décisionnel interne requis pour son adoption. La complexité technologique oblige les entreprises à investir dans une puissance de calcul plus élevée, ce qui entraîne des dépenses supplémentaires potentielles. La stature d’IBM et de Maersk en tant que sociétés multinationales majeures dans leurs secteurs respectifs ajoute un autre niveau de complexité. Le transfert des responsabilités techniques à une entité neutre comme l’Organisation mondiale du commerce constitue également un défi, ce qui pourrait entraîner de nouveaux retards de mise en œuvre en raison de limitations.

La plateforme fonctionne dans un environnement réglementaire diversifié où différents pays ont des restrictions de gouvernance variables. S’adapter à ces écarts peut prendre du temps et être coûteux. Par exemple, des réglementations telles que celle de l’Union européenne (UE) 1960/11 stipulent l’utilisation obligatoire de documents physiques, bloquant ainsi l’adoption d’alternatives numérisées. Des considérations politiques entrent en jeu dans certains pays, influençant les décisions d’éviter TradeLens. L’établissement d’une large base d’acceptation pourrait pousser les autorités nationales à réviser les réglementations, créant ainsi un scénario d’attente parmi les acteurs du secteur en raison des effets de réseau.

La principale limite de TradeLens réside dans sa difficulté à parvenir à une adoption généralisée. Malgré son potentiel de numérisation de la chaîne d’approvisionnement, les défis liés à des facteurs tels que l’implication de Maersk, l’innovation complexe et les obstacles en matière de gouvernance ont contribué à l’arrêt du projet. Néanmoins, les obstacles auxquels TradeLens est confronté peuvent constituer des leçons précieuses pour de futurs projets dotés d’un cadre technologique blockchain similaire dans le domaine du financement du commerce.

We.Trade

We.Trade est une plateforme blockchain basée en Europe lancée pour relever les défis de financement du commerce transfrontalier auxquels les PME sont confrontées. Lancée en 2018, la plateforme est née d’une collaboration avec plusieurs grandes banques européennes, dont HSBC, KBC et UniCredit. Ces institutions ont combiné leur expertise en matière de financement du commerce et de technologie blockchain pour développer une solution adaptée aux besoins des PME européennes. La création du consortium a été motivée par la demande croissante de solutions de financement du commerce basées sur la blockchain et par la reconnaissance du fait que la blockchain pouvait résoudre efficacement les problèmes actuels de financement du commerce, notamment les risques, les erreurs, les litiges, les coûts élevés et les longs délais de traitement. L’objectif principal de la plateforme était d’offrir aux PME un moyen sûr et transparent d’accéder au financement du commerce de manière efficace et abordable (étude de cas We.Trade, s.d.).

We.Trade s’est depuis imposé comme l’une des principales solutions de financement du commerce basée sur la blockchain en Europe. Elle a mené avec succès des programmes pilotes dans des pays européens tels que les Pays-Bas, la Belgique et le Danemark. Ces projets pilotes englobaient une gamme de services, notamment le financement du commerce, la gestion des risques, le financement des factures et le financement de la chaîne d’approvisionnement. L’approche innovante de la plateforme en matière de financement du commerce lui a valu des distinctions, notamment le prix du meilleur fournisseur de financement du commerce lors des Global Finance Awards 2020 (We.Trade Case Study, s.d.). En tirant parti de la technologie blockchain, We.Trade a transformé le paysage des transactions commerciales internationales des PME, les rendant plus simples, plus rapides et plus sécurisées.

L’impact plus large de We.Trade est évident dans la manière dont il répond aux défis du financement du commerce grâce à la technologie blockchain. La plateforme présente le potentiel de réduction des coûts, des risques et des erreurs liés aux transactions transfrontalières, permettant ainsi aux PME d’étendre leur portée commerciale et de s’aventurer dans de nouveaux territoires. Les organismes de réglementation, les universitaires et les chefs d’entreprise s’intéressent vivement à We.Trade, favorisant l’innovation et la collaboration au sein du secteur du financement du commerce. En tant qu’avancée significative dans le financement du commerce international, We.Trade a le potentiel de remodeler la manière dont les PME accèdent au financement du commerce et naviguent dans les complexités du commerce mondial.

Technologie We.Trade

Parmi la variété de plateformes blockchain, We.Trade a utilisé une blockchain autorisée. Ce choix garantit que seules les parties autorisées peuvent accéder à la blockchain, une démarche stratégique pour renforcer la sécurité et s’aligner sur les réglementations en matière de protection des données. À cette fin, We.Trade a exploité la blockchain d’IBM, qui a facilité la création d’une plateforme connectée de financement du commerce tout en maintenant des mesures de sécurité strictes (étude de cas We.Trade, s.d.). La base de la plate-forme a été établie sur la blockchain Hyperledger Fabric, un framework blockchain open source renommé orienté entreprise développé par le projet Hyperledger de la Linux Foundation. Ce choix répondait aux exigences fondamentales des banques européennes impliquées dans le développement de We.Trade, notamment la sécurité, la confidentialité et l’évolutivité. De plus, la plateforme Hyperledger Fabric a permis l’intégration de contrats intelligents, une innovation cruciale rationalisant les transactions et minimisant le risque d’erreurs et de litiges entre les parties impliquées (étude de cas We.Trade, s.d.). Une suite de fonctionnalités essentielles est inhérente à la technologie We.Trade. La représentation numérique des documents se démarque notamment. Les documents liés au commerce, notamment les factures et les bons de commande, trouvent leur place sur la blockchain, garantissant ainsi transparence et infalsification. La numérisation des documents de financement du commerce présente de nombreux avantages pour le domaine du financement du commerce (We.Trade Case Study, s.d.). Une autre facette remarquable de l’utilisation de la technologie IBM blockchain est l’intégration des API. Ces API relient la plateforme et les principales parties prenantes, telles que les banques et autres institutions financières. L’échange de données en temps réel facilité par ces API est essentiel au financement du commerce transfrontalier (étude de cas We.Trade, s.d.). We.Trade a exploité les capacités de la blockchain IBM autorisée pour forger une plate-forme marquée par la sécurité, l’efficacité et la transparence dans le financement du commerce transfrontalier. Cette saveur spécifique de la technologie blockchain a permis à We.Trade de fournir aux PME des solutions qui réduisent efficacement les coûts et atténuent les risques associés aux activités de commerce international.

Avantages de We.Trade

À la base, We.Trade poursuivait un objectif principal : simplifier et réduire les risques inhérents au financement du commerce transfrontalier. L’un des problèmes les plus urgents dans ce domaine était la perte de confiance entre acheteurs et vendeurs, aboutissant souvent à des retards de paiement et à des litiges. Cette difficulté a été habilement abordée par We.Trade en intégrant deux solutions clés : la mise en œuvre de contrats intelligents et la suppression des intermédiaires. Les contrats intelligents, caractérisés par leur nature auto-exécutable avec des termes d’accord directement codés, ont inauguré un paradigme transactionnel plus sûr et transparent dans le financement du commerce transfrontalier. Ces contrats sont enregistrés de manière immuable sur la blockchain, rendant impossible toute modification. Cette transparence accrue lutte non seulement contre les activités frauduleuses, mais garantit également le respect des réglementations. Le remplacement des intermédiaires par le biais de contrats intelligents atténue encore davantage la propension aux conflits et aux retards de paiement. Le résultat collectif est une sécurité, une transparence, une précision et une vitesse de traitement des transactions améliorées (IBM MediaCenter, 2019).

Comme expliqué dans le discours sur le fondement technologique de We.Trade, la technologie blockchain d’IBM facilite l’adoption de documents numériques (IBM MediaCenter, 2019). La transition des documents physiques vers les formats numériques présente de nombreux avantages, notamment la réduction des coûts, la promotion de pratiques commerciales durables, la facilité d’accès aux documents et la diminution des erreurs humaines. La migration vers les documents numériques rationalise l’ensemble du processus de financement du commerce, permettant aux entreprises d’effectuer des transactions tout en accélérant les délais de réalisation.

De plus, les transactions en temps réel présentent un avantage notable. Les transactions en temps réel éliminent les périodes prolongées souvent associées à la compensation et au règlement, augmentant ainsi l’efficacité et augmentant la sécurité grâce à des protocoles avancés de cryptage et d’authentification. Un cryptage amélioré diminue simultanément le risque de fraude. Les transactions en temps réel offrent également un avantage stratégique dans la gestion des flux de trésorerie, simplifiant la prise de décision financière pour les entreprises (IBM MediaCenter, 2019).

We.Trade offre une multitude d’avantages au paysage du financement du commerce. Les diverses fonctionnalités technologiques favorisent en synergie la sécurité, l’efficacité, la transparence, la précision, les délais de traitement accélérés et la durabilité. Pris ensemble, ces attributs ont le potentiel de remodeler complètement le financement du commerce, ouvrant la voie à de nouvelles opportunités pour les PME de prospérer dans l’industrie et propulsant la progression du domaine du financement du commerce.

Participation de l’UBS

Compte tenu de l’existence de solutions de financement du commerce concurrentes sur le marché, We.Trade a dû faire face à des difficultés pour assurer son essor et son adoption généralisée. Le paysage concurrentiel a rendu difficile pour We.Trade de se démarquer et d’attirer de nouvelles banques dans son giron. Cependant, l’entrée d’UBS, une entité renommée et influente dans le secteur bancaire, dans les rangs de la plateforme en octobre 2019 constitue un témoignage significatif de sa crédibilité et de sa valeur. La décision d’UBS de s’aligner sur We.Trade revêt une signification profonde ; cela a résonné comme un vote de confiance dans le potentiel de la plateforme. Cet alignement stratégique avec UBS a trouvé un écho bien au-delà du simple partenariat : il s’agit d’une approbation retentissante de la crédibilité et de l’efficacité de We.Trade. Ce développement remarquable a amplifié la visibilité de We.Trade, suscitant un regain d’intérêt de la part d’autres institutions financières. La participation du groupe autrichien Erste et de la CaixaBank espagnole, qui ont commencé à effectuer des transactions en direct via We.Trade, peu de temps après, ont renforcé cette dynamique.

L’intégration d’UBS dans l’écosystème We.Trade a eu des implications remarquables, élevant la position de We.Trade et lui conférant une distinction unique par rapport à ses concurrents du marché. L’entrée d’UBS a souligné l’importance de We.Trade en tant que solution fiable et indispensable en matière de financement du commerce, augmentant ainsi son attrait pour les banques participantes potentielles. En participant activement à la plateforme We.Trade, UBS a fourni un exemple concret de la manière dont un géant bancaire peut exercer une influence considérable sur les décisions d’entreprise. Le renforcement de la réputation de We.Trade grâce au soutien d’UBS a précipité un effet d’entraînement, amplifiant l’attrait de la plateforme et résonnant comme un exemple de collaboration et de validation industrielle (Allison, I., 2021).

We.Trade Cash Burn

We.Trade a été confronté à d’importants défis financiers qui ont finalement conduit à sa fermeture. Suite à la pandémie, l’entreprise a rencontré des difficultés financières, qui l’ont obligée à réduire de moitié ses effectifs. Malgré ses tentatives de lever des capitaux via un cycle de financement en 2021, qui ont conduit l’entreprise à obtenir 5,5 millions d’euros auprès de six banques membres et d’un bureau de crédit, l’investissement n’a pas été suffisant pour soutenir les opérations de l’entreprise et elle a été contrainte de fermer ses portes. en mai 2022 (Wragg, E., 2022).

La chute de We.Trade a eu un impact important et a mis en lumière les difficultés de la plateforme blockchain. Il a mis en évidence les défis auxquels les PME de technologie financière sont confrontées lorsqu’elles sont en concurrence avec des acteurs plus grands et mieux établis sur le marché. Bien que We.Trade ait fourni une solution unique et innovante pour le financement du commerce, l’entreprise n’a pas pu obtenir un financement adéquat pour maintenir ses opérations. En outre, la disparition de We.Trade a démontré l’importance d’assurer un financement suffisant aux start-ups et aux entreprises en démarrage. Sans ce capital, même les solutions les plus prometteuses et innovantes pourraient avoir du mal à survivre sur un marché aussi hautement concurrentiel (Wragg, E., 2022).

La chute de We.Trade a également eu des implications pour ses banques membres et leurs clients. We.Trade n’étant plus opérationnel, les banques membres ont été obligées de s’engager directement avec leurs clients pour gérer toutes les activités commerciales existantes. Cela a probablement créé des charges administratives et opérationnelles supplémentaires pour ces banques et a pu avoir un impact sur leur capacité à fournir un financement commercial fluide et efficace à leurs clients.

Les limites de We.Trade

We.Trade était une plateforme innovante de financement du commerce qui rationalisait le commerce international grâce à la technologie blockchain. Cependant, la plateforme a été confrontée à certains inconvénients qui ont minimisé sa portée, son efficacité et sa concurrence sur le marché.

L’une des limites les plus importantes de We.Trade était sa portée réduite puisqu’il n’était disponible que pour les banques membres. Par conséquent, la portée de la plateforme était déjà beaucoup plus restreinte que celle des autres plateformes de financement du commerce. En plus de cela, We.Trade a été confronté à des difficultés lorsque les banques membres ont adopté l’idée et la technologie car elles étaient qualifiées de « complexes ». Il n’a pas été ouvert en raison de la forte concurrence d’autres solutions de financement du commerce établies. En outre, la dépendance de la plateforme à l’égard de ses banques membres pour son financement et ses opérations la rendait vulnérable aux changements dans le secteur bancaire et à la santé financière de ses banques membres, ce qui a finalement été la cause de la disparition de We.Trade (IBM MediaCenter, 2019).

Comprendre les limites de We.Trade est crucial pour développer des solutions de financement du commerce efficaces et compétitives capables de répondre aux besoins des entreprises, de réduire les coûts de transaction et de promouvoir le commerce international. En relevant les défis auxquels We.Trade est confronté, les nouvelles industries peuvent œuvrer au développement de solutions de financement du commerce plus accessibles, abordables et conviviales, susceptibles de stimuler la croissance économique et la prospérité.

Les défis de la blockchain dans le domaine du financement du commerce

Sécuriser la blockchain

Le financement du commerce est un processus complexe impliquant de nombreux aspects, notamment les banques, les exportateurs et les importateurs. La manière traditionnelle de mener des transactions de financement du commerce est inefficace, coûteuse et risquée. Bien que la blockchain puisse révolutionner le financement du commerce, les cas ci-dessus mettent en évidence certains risques actuels associés à la blockchain. Pour que la blockchain atteigne son plein potentiel, elle doit surmonter l’interopérabilité, la réglementation, l’évolutivité et la standardisation.

Interopérabilité

L’interopérabilité est un problème potentiel rencontré avec la technologie blockchain dans le financement du commerce. Il fait référence à la méthode par laquelle différents réseaux blockchain communiquent. Il s’agit d’un élément central du financement du commerce car il permet aux différentes parties prenantes de la chaîne d’approvisionnement, telles que les banques, les vendeurs et les acheteurs, de partager et d’échanger correctement des informations sécurisées et transparentes. Différentes plates-formes blockchain ont des langages, des mécanismes et des structures de données uniques, ce qui rend la communication entre elles difficile. De plus, la plupart des institutions financières utilisent divers systèmes antérieurs à la technologie blockchain. Ces systèmes existants ne sont pas conçus pour interagir avec les systèmes basés sur la blockchain, ce qui rend l’intégration avec les systèmes existants très difficile. Il existe des différences fondamentales entre les systèmes existants utilisés par les banques et les systèmes blockchain. Les systèmes traditionnels reposent souvent sur des bases de données centralisées, gérées et accessibles par une seule entité. Les systèmes existants ont été développés pendant des années, chacun étant conçu pour répondre à des exigences spécifiques. Les systèmes blockchain utilisent des registres décentralisés qui permettent la maintenance par un réseau de participants. L’intégration des deux systèmes nécessiterait de nouveaux outils pour traduire les données entre la blockchain et les systèmes existants. Si chaque partie utilise différentes plateformes de blockchain pour le financement du commerce, il sera de plus en plus difficile d’interagir, ce qui entraînera des processus inefficaces et plus lents.

Règlements

L’environnement réglementaire continue d’évoluer dans le domaine du financement du commerce. L’absence de réglementation claire sur la technologie blockchain crée des obstacles pour les banques et autres parties importantes. Étant donné que la blockchain bouleverse les cadres traditionnels actuels, la réglementation de la nouvelle technologie présente des défis. La technologie blockchain peut fonctionner au-delà des frontières, ce qui crée un statut juridique ambigu. De plus, la nouveauté de la technologie entraîne des incohérences dans la manière dont elle est réglementée. Un exemple de cela peut être perçu au sein de la plateforme TradeLens, où l’UE dispose d’un règlement 1960/11, qui autorise l’utilisation de documents physiques, ce qui s’oppose directement aux pratiques de la plateforme et à ses initiatives commerciales sans papier. En permanence, les réglementations anti-blanchiment d’argent (AML) et connaissance de vos clients (KYC) en vigueur obligent les institutions financières à vérifier qui sont leurs clients et à surveiller leurs transactions pour détecter les dangers potentiels. En revanche, la technologie blockchain est conçue pour être anonyme, ce qui va à l’encontre de ces réglementations.

Évolutivité

La blockchain traditionnelle peut avoir du mal à maintenir la complexité et le volume élevé des transactions commerciales. Le réseau commence à ralentir avec davantage de participants et de transactions sur la blockchain. Cette inefficacité peut affaiblir l’utilité de la blockchain dans le financement du commerce. Étant donné que la blockchain repose également sur plusieurs nœuds approuvant une transaction, avec plus de nœuds, le réseau devient plus vulnérable aux goulots d’étranglement. Le stockage peut également commencer à devenir un problème. À mesure que d’autres documents sont ajoutés, il peut devenir difficile d’y accéder.

Standardisation

L’absence de formats standardisés rend difficile l’échange de données entre les différentes parties et peut souvent entraîner une augmentation des coûts. La normalisation de la blockchain est un aspect crucial de la mise en œuvre de la technologie blockchain dans le financement du commerce. La normalisation peut non seulement accroître la confiance dans les transactions basées sur la blockchain, mais également réduire les coûts et promouvoir l’interopérabilité. Parvenir à la normalisation est un défi complexe en raison de la nécessité de coopérer de diverses parties prenantes telles que les banques, les fournisseurs de technologie et le gouvernement.

Adoption de la blockchain

Malgré les nombreux avantages de la blockchain pour le financement du commerce traditionnel, son adoption généralisée fait défaut. Les défis décrits ci-dessus font hésiter de nombreuses organisations à investir dans la technologie. Ce problème doit être résolu pour que la blockchain puisse jouer un rôle significatif dans l’avenir du financement du commerce. Une combinaison de stratégies est nécessaire pour accroître l’adoption de la blockchain, notamment l’éducation, le partenariat collaboratif, l’expérience utilisateur et l’évolutivité. L’éducation est cruciale pour accroître la sensibilisation et la compréhension des avantages de la technologie blockchain. Les technologies disruptives sont souvent moins adoptées en raison d’un manque de compréhension. Les gens hésitent à adopter de nouvelles méthodes et ont peur du changement. De nombreuses entreprises et particuliers manquent encore de connaissances sur la blockchain et ses applications potentielles. Offrir une éducation et une formation peut contribuer à l’adoption de la blockchain et montrer comment elle peut être utilisée pour résoudre des problèmes et créer de la valeur. Offrir davantage d’éducation peut également contribuer à réduire la stigmatisation associée aux nouvelles technologies. La blockchain dans le financement du commerce manque également de popularité et d’acceptation par le grand public, car peu de banques influentes en font la promotion. Le soutien des géants de l’industrie peut encourager d’autres entreprises à suivre et à adopter l’innovation lors de l’introduction d’une nouvelle plateforme ou technologie, comme cela a été observé avec We.Trade. Sans l’influence d’autres acteurs majeurs du financement du commerce, un manque de compréhension et de sensibilisation de la part des entreprises et des particuliers ainsi que des inquiétudes concernant la sécurité, la confidentialité et la conformité réglementaire peuvent facilement survenir. De plus, la complexité technique des solutions blockchain et la difficulté de les intégrer aux systèmes existants peuvent également constituer un obstacle à leur adoption.

L’avenir de la blockchain dans le financement du commerce

Faire tomber les barrières

Pour exploiter pleinement le potentiel de la blockchain dans le financement du commerce, il est crucial de surmonter les défis qui y sont associés. La blockchain peut rendre le financement du commerce plus efficace, moins sujet aux erreurs humaines, moins coûteux et plus durable tout en réduisant la durée des transactions et en améliorant la sécurité. Il existe diverses solutions qui peuvent être développées pour commencer à introduire la blockchain dans le commerce mondial. Des plates-formes telles que Hyperledger, les API, les incitations, les bacs à sable réglementaires et le sharding sont quelques améliorations qui pourraient être mises en œuvre pour créer un meilleur environnement de financement du commerce basé sur la blockchain.

Solution à l’interopérabilité

Une solution potentielle à l’interopérabilité avec les systèmes existants consiste à utiliser des API. Si les institutions financières travaillaient à la création d’API et d’autres outils d’intégration, cela permettrait une intégration facile de la blockchain avec les systèmes traditionnels. Les API permettent à différents systèmes de communiquer. L’intégration de la technologie blockchain aux systèmes existants est essentielle pour créer une utilisation mondiale de la blockchain dans le financement du commerce. Même s’il s’agit d’un processus complexe et long, les avantages potentiels de la blockchain dans le financement du commerce peuvent révolutionner complètement le secteur (IBM MediaCenter, 2019).

Comme le montre le cas TradeLens, l’utilisation d’Hyperledger Fabric peut résoudre les problèmes d’interopérabilité de la blockchain. Ce cadre autorisé fournit l’architecture modulaire qui permet le développement d’applications décentralisées. Pour commencer, les contrats intelligents utilisent un code chaîne, qui définit la logistique et les règles d’une transaction. Les contrats intelligents peuvent être dérivés de différents langages de programmation, permettant l’interaction à partir de nombreux réseaux blockchain, permettant ainsi une communication plus efficace entre les parties. Comme mentionné, la conception modulaire offre un niveau de flexibilité et de personnalisation. En effet, les modules peuvent être modifiés en fonction des besoins des différents systèmes au sein de certaines parties du réseau, le tout sans créer de nouveau réseau. En conclusion, Hyperledger Fabric est construit sur des normes et des protocoles ouverts, ce qui facilite beaucoup la communication entre les différents systèmes et, lorsqu’ils sont combinés, aide à relever les défis de transparence, de confiance et de sécurité, qui sont importants dans le financement du commerce (IBM MediaCenter, 2019).

Solution aux réglementations

Les bacs à sable réglementaires sont une solution au défi de la réglementation. Comme évoqué dans le projet Jasper, un environnement sandbox est essentiel pour permettre aux entreprises de tester la technologie blockchain sans craindre de répercussions réglementaires. Grâce aux bacs à sable réglementaires, les entreprises peuvent travailler en étroite collaboration avec et sous la direction des autorités réglementaires pour respecter toutes les mesures juridiques. Cela permet aux organisations de garantir que la technologie est conforme aux lois en vigueur. Les bacs à sable réglementaires peuvent également contribuer à la lutte actuelle pour gagner la confiance des organisations et des entreprises, comme le montrent les deux cas, We.Trade et TradeLens. Lorsque les autorités réglementaires surveillent les étapes de test, cela garantit le respect des réglementations AML et KYC (IBM MediaCenter, 2019).

Solution à l’évolutivité

Le Sharding est une solution potentielle au défi d’évolutivité de la blockchain dans le financement du commerce. Il s’agit de diviser le grand livre en morceaux plus petits ou « fragments ». Sharding crée une plate-forme plus gérable. Chaque fragment est requis uniquement pour valider les transactions pertinentes sur ce canal spécifique. Le partage peut être aussi simple que d’attribuer des nœuds de manière aléatoire ou plus complexe et de garantir que les fragments sont répartis uniformément sur les réseaux. Le Sharding est une solution prometteuse au défi d’évolutivité de la blockchain dans le financement du commerce (IBM MediaCenter, 2019).

Solution à la normalisation

La normalisation est un autre défi de la blockchain dans le financement du commerce. Quelques changements doivent être apportés pour parvenir à la standardisation de la technologie blockchain. Premièrement, les autorités de régulation devraient se rassembler et créer un cadre juridique favorable à la technologie blockchain afin de commencer à promouvoir la normalisation. Les nombreux avantages décrits et les solutions qui peuvent relever les défis financiers ne sont que quelques faits qui pourraient aider les organisations à moins hésiter à investir dans la technologie blockchain. Ces incitations, telles que la réduction des coûts, l’accès à de nouveaux financements, une sécurité et une efficacité accrues, devraient encourager davantage d’organisations à mettre en œuvre la blockchain (IBM MediaCenter, 2019). D’autres incitations telles que les jetons ou les CBDC accordées à toute personne effectuant une transaction à l’aide de la blockchain ont également été discutées pour être utilisées pour commencer à créer un commerce mondial basé sur la blockchain.

Libérer tout le potentiel de la blockchain dans le financement du commerce

Dans un monde où la technologie progresse à un rythme sans précédent, la blockchain est devenue un outil révolutionnaire susceptible de révolutionner l’écosystème du financement du commerce. Ses caractéristiques uniques, notamment la transparence, la sécurité et la décentralisation, en font un instrument puissant susceptible d’améliorer l’efficacité et la stabilité du système financier. Cependant, les défis à relever avant que la blockchain puisse être appliquée à son plein potentiel sont importants. Alors que les décideurs politiques et les régulateurs envisagent l’adoption des CBDC, il est essentiel qu’ils pèsent soigneusement les avantages et les défis potentiels afin de garantir que la mise en œuvre soit à la fois sûre et bénéfique pour la concurrence et l’innovation dans le secteur financier. Dans la même mesure, il est nécessaire de changer la façon dont nous percevons la technologie blockchain, en encourageant un changement dans la culture d’entreprise et en favorisant une confiance totale dans ses capacités. Les enjeux sont élevés, mais avec une planification et une exécution appropriées, la blockchain a le potentiel d’inaugurer une nouvelle ère de financement du commerce, créant un système financier plus sûr et plus efficace qui profitera aussi bien aux particuliers qu’aux entreprises. L’avenir de la finance est la blockchain, et c’est à nous de saisir cette opportunité et d’exploiter son potentiel.

Annexe

Figure 1 : Architecture de base de la plateforme TradeLens

Note : Tiré de Jensen, T., Hedman, J., & Henningsson, S. (2019). Comment TradeLens apporte de la valeur commerciale grâce à la technologie blockchain. MIS Quarterly Executive, 18(4).

Figure 2 : Un aperçu plus détaillé des composants de la blockchain avec leurs nœuds distribués sur la plateforme TradeLens

Note : Tiré de Jensen, T., Hedman, J., & Henningsson, S. (2019). Comment TradeLens apporte de la valeur commerciale grâce à la technologie blockchain. MIS Quarterly Executive, 18(4).

Pièce 3 : Une démonstration du flux de travail organisationnel complexe et des nœuds créés, ainsi que du futur flux de travail organisationnel avec l’avenir

Note : Tiré de Bujak, A. (2018). Le développement de la télématique dans le contexte des concepts d’« Industrie 4.0 » et de « Logistique 4.0 ». Dans Management Perspective for Transport Telematics: 18th International Conference on Transport System Telematics, TST 2018, Krakow, Poland, March 20-23, 2018, Selected Papers 18 (pp. 509-524). Springer International Publishing.

Références

Allison, I. (2021). UBS, géant bancaire, adopte la blockchain We.Trade pour le financement du commerce. CoinDesk. Consulté à l’adresse https://www.coindesk.com/markets/2019/10/09/banking-giant-ubs-goes-live-on-wetrade-blockchain-for-trade-finance/

Autorité Monétaire de Singapour. (s.d.). Paiements interbancaires transfrontaliers et règlements : Opportunités émergentes pour la transformation numérique. Consulté à l’adresse https://www.mas.gov.sg/-/media/MAS/ProjectUbin/Cross-Border-Interbank-Payments-and-Settlements.pdf

Autorité Monétaire de Singapour. (2019). Document de conception Jasper-Ubin. Consulté à l’adresse https://www.mas.gov.sg/-/media/Jasper-Ubin-Design-Paper.pdf

Banque des Règlements Internationaux. (2021). Innovation et technologie dans les paiements : Un aperçu. Consulté à l’adresse https://www.bis.org/publ/arpdf/ar2021e3.htm

Bitcoin.com.au. (s.d.). Le livre blanc de Bitcoin. Consulté à l’adresse https://bitcoin.com.au/education/the-bitcoin-whitepaper/

Bujak, A. (2018). Le développement de la télématique dans le contexte des concepts d’« Industrie 4.0 » et de « Logistique 4.0 ». Dans Management Perspective pour les Telematics Transport: 18ème Conférence Internationale sur la Télématicque des Systèmes de Transport, TST 2018, Krakow, Poland, March 20-23, 2018, Selected Papers 18 (pp. 509-524). Springer Éditions Internationales.

Chapman, J. (2017). Innovation fintech : La blockchain dans les services financiers. Revue du système financier de la Banque du Canada, Juin 2017. Consulté à l’adresse https://www.bankofcanada.ca/wp-content/uploads/2017/05/fsr-june-2017-chapman.pdf

Cleo. (s.d.). Qu’est-ce que l’intégration d’API ? Cleo. Consulté à l’adresse https://www.cleo.com/blog/what-is-api-integration

Gouvernement du Canada. (2019). Qu’est-ce qu’un bac à sable réglementaire ? Consulté à l’adresse https://www.canada.ca/en/government/system/laws/developing-improving-federal-regulations/modernizing-regulations/what-is-a-regulatory-sandbox.html

Golden, M. (s.d.). We.Trade – Wiki. Golden. Consulté à l’adresse https://golden.com/wiki/We.Trade-DB8MAJB

Horne, M. (2021). Pourquoi l’interopérabilité est la clé de l’adoption massive de la technologie blockchain. Cointelegraph. Consulté à l’adresse https://cointelegraph.com/news/why-interoperability-is-the-key-to-blockchain-technology-s-mass-adoption

IBM MediaCenter. (2019). We.Trade. IBM MediaCenter. Consulté à l’adresse https://mediacenter.ibm.com/media/We.Trade/0_jii81ab3

Jensen, T., Hedman, J., & Henningsson, S. (2019). Comment TradeLens apporte de la valeur commerciale grâce à la technologie blockchain. MIS Quarterly Executive, 18(4).

Trade Finance Global. (27 janvier 2023). Risques et défis du financement du commerce : Guide 2023 sur le financement du commerce. Consulté à l’adresse https://www.tradefinanceglobal.com/trade-finance/risks-challenges/

Wragg, E. (juin 2022). We.Trade ferme ses portes après avoir manqué de fonds. Global Trade Review. Consulté à l’adresse https://www.gtreview.com/news/fintech/we-trade-calls-it-quits-after-running-out-of-cash/